JCBゴールドは、海外旅行時に便利なゴールドカードです。ホテル割引などの優待特典が付いてきたり、もしものときに役立つ旅行保険や空港ラウンジサービスが利用できたりと、海外旅行時を充実させる機能が備わっています。

そのほか、映画の割引、グルメ優待、レジャー施設の割引など、日常の様々なシーンを彩る特典も満載です。

| 年会費 | 11,000円(税込) |

| 国際ブランド | JCB |

| ポイント還元 | 0.5%~5.0% |

| ポイント名 | Oki Dokiポイント |

| 申し込み条件 | ・20歳以上 ・安定収入がある人 |

| 電子マネー / スマホ決済 | QUICPay / Apple Pay、Google Pay |

| 追加カード | ETCカード(年会費:無料) 家族カード(年会費:1,100円(税込)) |

| 付帯保険 | 海外旅行保険、国内旅行保険、ショッピング保険 |

| 交換可能マイル | ANA / JAL |

これほど充実したサービス内容でありながら、初めて発行する人は年会費が初年度無料になるなど、ゴールドカード初心者にもピッタリなカードです。

ただし、「ポイントが貯まりにくい」「海外で使いにくい」など、少しデメリットがあることも知っておきましょう。

本記事では、JCBゴールドのメリット、デメリットのほか、口コミ・評判も紹介しています。また、カードの入手方法を詳しく解説しているので、ゴールドカードを検討している人は、ぜひチェックしてみてください。

- JCBゴールドを使うメリット7つ

- 旅行時に嬉しいホテル優待特典が充実している

- 旅行保険の補償内容が手厚い

- 国内主要空港や世界1,100箇所の空港でラウンジが利用でき、出張や旅行時に快適

- プライオリティパスのプレステージ会員資格が無料で得られる可能性がある

- レジャー・エンタメ系の優待が受けられ趣味をお得に楽しめる

- ポイントの有効期限が3年に延長される

- 今なら入会キャンペーンが豊富で年会費以上のポイントが得られる

- JCBゴールドのデメリット2つ

- JCBゴールドがおすすめなのはどんな人?

- JCBゴールドの審査の難易度は?

- JCBゴールドの評判

- JCBゴールドの申込み方法

- 調査概要

JCBゴールドを使うメリット7つ

JCBゴールドを使うメリットは、旅行やレジャー・エンタメでのお得な優待特典やサービスが充実していることです。レジャー・エンターテインメント関連での活用に強い「T&Eカードブランド」に分類され、旅行時のサポートやレジャーでの優待が充実しています。

- 旅行時に嬉しいホテル優待特典が充実している

- 旅行保険の補償内容が手厚い

- 国内主要空港や世界1-100箇所の空港でラウンジが利用でき、出張や旅行時に快適

- プライオリティパスのプレステージ会員資格が無料で得られる可能性がある

- レジャー・エンタメ系の優待が受けられ趣味をお得に楽しめる

- ポイントの有効期限が3年に延長される

- 今なら入会キャンペーンが豊富で年会費以上のポイントが得られる

旅行時に嬉しいホテル優待特典が充実している

JCBゴールドのメリットは旅行がお得になるホテル優待特典が充実していることです。対象のホテルごとに用意された会員限定の宿泊プランなどの特典を選べたり、ホテル予約でポイントアップを受けられたりします。

JCBゴールド会員は、対象のホテルにて会員限定の宿泊プランや割引などの特典を受けることができます。下表のように有名なホテルが対象で、レジャー、観光での旅行はもちろん、ビジネスでの宿泊にも優待を活用できます。

| マリーナベイ・サンズ特典 | 「サンズ・ライフスタイル プログラム(シンガポール)」会員カード(エリートまたはプレステージ)を受け取ることができ対象の特典を受けられる ※2025年6月30日まで |

|---|---|

| ワシントンホテルチェーン | インターネット予約限定割引 |

| 東京ディズニーリゾート | 会員限定オリジナル宿泊プラン |

また、JCBゴールドで国内外の対象ホテルをオンライン予約すると通常の5~12倍のポイントが貯まります。

| マリーナベイ・サンズ特典 | ポイント12倍 |

|---|---|

| 国内宿泊オンライン予約 | ポイント5倍 |

通常は利用金額1,000円につき1ポイントのOkiDokiポイントが貯まるので、この倍率を反映すると海外ホテルの予約では1,000円につき12ポイント、国内ホテル・旅館の予約では1,000円につき5ポイントを獲得可能です。最大6%還元となりますので、お得にホテルの予約ができます。

旅行保険の補償内容が手厚い

JCBゴールドのメリットの1つは、旅行保険の補償内容が手厚いことです。JCBゴールドには最高1億円の海外旅行保険が付帯しているため、海外旅行時の安心に繋がります。年会費が同程度の他社ゴールドカードと比較しても充実した補償内容です。

下表のように、他のゴールドランクカードの中では、JCBゴールドが最も補償金額が高いことが分かります。

| カード | JCBゴールド | 三井住友カード ゴールド | セゾンゴールドアメックス | 三菱UFJカード ゴールドプレステージ |

|---|---|---|---|---|

| 海外旅行保険付帯条件 | 利用付帯 | 利用付帯 | 利用付帯 | 自動付帯 |

| 死亡後遺障害 | 最高1億円 | 最高5,000万円 | 最高5,000万円 | 最高5,000万円 |

| 傷害治療 | 最高300万円 | 最高300万円 | 最高300万円 | 最高200万円 |

| 疾病治療 | 最高300万円 | 最高300万円 | 最高300万円 | 最高200万円 |

| 家族特約 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 | 最高1,000万円 |

| 航空便遅延保険 | 〇 | × | 〇 | 〇 |

| 公式サイト |

国内主要空港や世界1,100箇所の空港でラウンジが利用でき、出張や旅行時に快適

JCBゴールドのメリットの1つは、国内主要空港や世界1,100箇所の空港でラウンジが利用できることです。これにより、出張や旅行のときに快適に過ごすことができます。JCBのカードラウンジに加え、US35ドルの利用手数料を支払えばラウンジ・キーの対象ラウンジを利用することも可能です。

JCBのカードラウンジは国内の主要空港とハワイのダニエル・K・イノウエ国際空港に設置されています。国内線の利用時だけではなく、ハワイ旅行でもラウンジを活用することが可能です。

また、世界1,100ヵ所以上の空港ラウンジを利用できる「ラウンジ・キー」が付帯します。ラウンジ・キーでは、人気の海外旅行先である韓国・台湾、また出張先としてメジャーなシンガポールなどをはじめ、世界各地の都市でラウンジを利用できます(下表)。

- ソウル・仁川国際空港(ICN)

- 釜山・金海国際空港(PUS)

- 台湾桃園国際空港(TPE)

- シンガポール・チャンギ国際空港(SIN)

- 香港・チェクラップコク国際空港(HKG)

- 上海浦東国際空港(PVG)

- 北京首都国際空港(PEK)

- ニューヨーク・ジョン・F・ケネディ国際空港(JFK)

- ニューヨーク・ラガーディア空港(LGA)

国内主要空港のラウンジを利用できるゴールドカードは多いですが、海外ラウンジサービスが付帯しているものは希少ですので、ラウンジ・キーが付帯している点は、JCBゴールドを持つべき理由の1つとなるでしょう。

プライオリティパスのプレステージ会員資格が無料で得られる可能性がある

JCBゴールドのメリットは、無料でプライオリティパスのプレステージ会員になれるチャンスがある点です。プレステージ会員になると、世界1,400カ所以上の空港ラウンジを無料で利用することができるので、旅行や出張で海外へ頻繁に行く人にとって魅力的なサービスです。

プレステージの資格を得るには、条件を満たし、JCBゴールドプレミアへのインビテーションを受ける必要があります。

JCBゴールドは、年間利用額が2年連続で100万円(税込)以上という条件を満たすと、ワンランク上の「JCBゴールドプレミア」を無料で発行できます。JCBゴールドにもともと付帯する「ラウンジ・キー」(利用手数料:US35ドル)よりもお得に空港ラウンジを利用できます。

インビテーションの条件については2025年度分から一部改定され、より短期間で受けられるようになります(下表)。

| 2024年度分まで | 2025年度分から |

| 2年連続で100万円(税込)以上利用 | 2年連続で100万円(税込)以上利用、または1年間で200万円(税込)以上利用 |

レジャー・エンタメ系の優待が受けられ趣味をお得に楽しめる

レジャー・エンタメ系の優待で趣味をお得に楽しめる点もメリットです。レジャー施設の割引が受けられる「JCB GOLD Service Club Off」のサービスや、コンサート等の優待が受けられる「JCBプレミアムカード優待」を利用できます。

「JCB GOLD Service Club Off」とは、国内外20万ヵ所以上のレジャー施設で割引が受けられる優待サービスです。最大90%引きで施設を利用できる優待サービスとなっており、様々なカテゴリーで利用できます(下表)。

のサービス(一例)

| 観光 |

|

| 出張向けホテル |

|

| ホテルレストラン |

|

会員限定の特別イベントや期間限定のサービス等も提供されていますので、クラブオフのサイトをチェックしておきましょう。

また、「JCBプレミアムカード優待」では、優待付きのチケットを予約することが可能です。コンサートや演劇・イベントでプレミアム優待を利用することが可能です。

- 一般発売前の先行受付

- 前方席が確約される良席保証

- お土産やイヤホンガイド等の特典

会員限定の特典が付きますので、コンサートや舞台の満足度がさらに高くなります。

ポイントの有効期限が3年に延長される

JCBカードの利用に応じて貯まる「Oki Dokiポイント」の有効期限は、一般カードだと2年です。しかしゴールドカードでは有効期限が3年に延長されます。ポイント還元率はやや低くなりますが、Oki Dokiポイントはドコモのdポイントなど提携各社のポイントと交換も可能。有効期限が長いほど一般カードより使いやすいメリットになるといえます。

今なら入会キャンペーンが豊富で年会費以上のポイントが得られる

JCBゴールドは入会キャンペーンが豊富で、すべての特典を獲得するとカードの年会費11,000円(税込)以上のポイントが貯まり実質無料にすることができます。

入会キャンペーンすべてに参加した場合、最大35,000円相当のキャッシュバックが受けられます。申込時の設定内容と入会2ヵ月後の15日までの利用状況に応じて段階的に特典を受け取ることが可能です(下表)。

| 家族カードの設定 | 最大4,000円キャッシュバック |

| キャッシングサービス枠の設定&ショッピング1万円以上の利用 | 5,000円(抽選で200名にキャッシュバック) |

| Amazon.co.jpで買い物 | 利用額の20%をキャッシュバック(最大23,000円) |

| スマホ決済で買い物 | 利用額の20%をキャッシュバック(最大3,000円) |

JCBゴールドのデメリット2つ

JCBゴールドのデメリットは、ポイント還元率の低さと海外での使い勝手の悪さが挙げられます。旅行やレジャー・エンタメの優待は充実していますが、還元率を重視する人には不向きです。また、海外での利用にもデメリットがありますので、JCBゴールドをメインで持つ場合はサブカードも持っておくようにしましょう。

特約店以外では還元率が0.5%以下でポイントが貯まりにくい

JCBゴールドのデメリットの1つはポイントが貯まりにくいことです。なぜなら、ポイントの交換先によってはポイント還元率は0.5%以下となってしまうためです。

ポイント還元率が0.5%となる交換先はJCBプレモカードへのチャージを含む一部交換先のみで、その他の場合は0.5%を下回ります。一般的にクレジットカードの還元率は0.5%程度が平均であるなか、JCBゴールドの還元率が0.5%を下回る場合があることは大きなデメリットです。使い勝手の良い共通ポイント等への交換では、還元率が0.5%を下回ってしまいます(下表)。

| 交換先 | 1ポイントあたりの円換算 | ポイント還元率 |

|---|---|---|

| JCBプレモカードへのチャージ | 1ポイント→5円 | 0.5% |

| ビッグポイント | 1ポイント→5円 | 0.5% |

| ベルメゾン・ポイント | 1ポイント→5円 | 0.5% |

| ジョーシンポイント | 1ポイント→5円 | 0.5% |

| セシールスマイルポイント | 1ポイント→5円 | 0.5% |

| nanacoポイント | 1ポイント→4.5円 | 0.45% |

| dポイント | 1ポイント→4円 | 0.4% |

| Pontaポイント | 1ポイント→4円 | 0.4% |

| 楽天ポイント | 1ポイント→3円 | 0.3% |

| WAONポイント | 1ポイント→4円 | 0.4% |

| JCBギフトカード | 1ポイント→3.5円~ | 0.35% |

利用金額が大きくなるほど獲得できるポイント数にも差が生じます。限度額の高いゴールドカードはメインカードとして利用されるケースも多いため、ポイント還元率の差を軽視することはできません。

このような点から、ポイント還元率を重視する人にはJCBゴールドが不向きであることが分かります。

JCBブランドしか選択できないので海外利用に困る

JCB CARD WのデメリットはJCBブランドしか選択できないので、海外利用に困る 可能性があることです。海外利用が多い人は、他のブランドのサブカードを持つのがおすすめです。

JCB CARD Wは、国際ブランドをJCB以外から選ぶことができません。JCBカードが発行するカードであるため、VisaやMastercard®など他のブランドでの発行に対応していません。

国際ブランドの中でJCBは、海外での利便性に劣ります。日本国内の加盟店が多いため、日本で不便を感じることはほとんどありませんが、世界の加盟店の数をVisaやMastercard®と比べると、JCBはまだ少ないのが現状です。そのため。利用できない場面も少なくないと想像されます。実際、2023年9月30日時点のデータでは、VisaやMastercard®はそれぞれ1.3億店舗が加盟しているのに対して、JCBは4,600万店舗と使える場所が限られています。

(参考:Mastercard®「世界で最も多くの場所で使えるMastercard®」)

国内で使う分には大変お得なJCB CARD Wですが、海外での利用が多い方は、サブカードとしてVisaかMastercard®の他カードを保有して使うのがおすすめです。

JCBゴールドがおすすめなのはどんな人?

JCBゴールドは、海外旅行、趣味、ショッピングなど、さまざまなシーンで活躍する万能カードです。そのため海外旅行に頻繁に行く人のほか、ゴールドカードを初めてつくる人などにおすすめです。

海外旅行用のカードを探している人

JCBゴールドは、海外旅行をより充実させたい人におすすめです。海外旅行に嬉しい特典が満載で、旅のあらゆるシーンをサポートします。

このほかにも、「国内・海外航空機遅延保険」や「空港手荷物宅配サービス」など、さまざまな特典が用意されています。年会費11,000円がかかりますが、充実した特典内容を考えると十分に元が取れます。

趣味をもっとお得に楽しみたい人

JCBゴールドはレジャーやエンタメ系の特典が充実しているので、趣味をお得に満喫したい人におすすめです。「JCB GOLD Service Club Off」や「JCBプレミアムカード優待」を利用することで、映画、ゴルフ、コンサート、演劇など、幅広いジャンルの優待を受けられます。

映画の優待サービスには最大83%オフの割引があります(下表)。

- 毎月1日はイオンシネマACカード 一般1800円 →300円(83%オフ)

- TOHOシネマズで映画鑑賞チケット 一般 2,000円 →1,500円(25%オフ)

- ユナイテッド・シネマで映画鑑賞チケット 一般(大学生以上) 2,000円 →1,300円(35%オフ)

ゴルフの優待サービスには、普段のプレー予約に使えるサービスから憧れのコースでプレーできるイベントまで提供されています(下表)。

| ゴルフエントリーサービス | 全国1,200ヵ所のプレー予約が可能 |

| ゴールドゴルフイベント | 有名コースで開催されるコンペ形式のイベント |

| JCBゴルファーズ?楽部 楽天SGC会員 | 名門コースでのラウンド枠を用意 |

その他、コンサートや演劇チケットの先行予約ができたり、レンタカーの割引がついていたりと優待サービスは多岐にわたります。

JCBゴールドを活用して、趣味をもっと楽しく、そしてお得に満喫してください!

(詳しくはこちら)>>JCB GOLD Service Club OffとJCBプレミアムカード優待の詳細はこちら

ゴールドカードを初めてつくる人

JCBゴールドは、ゴールドカードを初めてつくる人におすすめです。一般的にゴールドカードは年会費が1万円前後かかりますが、JCBゴールドなら初年度は実質無料でカードを発行できるためです。コストをかけずにゴールドカードのサービスを試せるのが嬉しいポイントです。

JCBゴールドは、入会キャンペーンを活用すると年会費を実質無料にすることができます。入会キャンペーンすべてに参加した場合、最大35,000円相当のキャッシュバックが受けられます(詳しくはこちら)。

ゴールドカードを年会費無料で発行できるのは、初心者にとって嬉しいポイントです。ゴールドカードは年会費が高額なため、実際に利用してみてメリットがあるかどうか判断しづらいという懸念点があります。しかし、JCBゴールドであれば、初年度無料でサービスを試せるので、安心してゴールドカードデビューすることができます。

JCBゴールドの審査の難易度は?

JCBゴールドの審査難易度は高めであると考えられます。審査には職業や収入の条件があると考えられるため、専業主婦やパート・アルバイトの人は審査に通らない可能性があります。

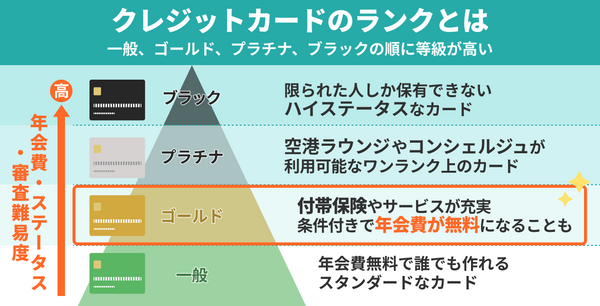

JCBゴールドは「ゴールドランク」であるため一般カードよりも審査の難易度が高いと考えられます。クレジットカードにはランクがあり、「一般カード」「ゴールドカード」「プラチナカード」の順に審査基準も厳しくなるのがふつうです。ランクの高いゴールドカードやプラチナカードは限度額も高くなる傾向があるため、審査の際に収入要件も判断されるのがその理由です。

また、JCBゴールドは、安定収入のあるサラリーマンは審査通過できる可能性が高いですが、本人に収入のない専業主婦や、パート・アルバイトの人は対象外になってしまうことが考えられます。審査基準は公開されていませんが、JCBゴールドの申し込み対象とされている条件から推測すると、年齢と年収、職業が審査の判断基準となっているようです。

お申し込み対象(本会員)

20歳以上で、ご本人に安定継続収入のある方

※学生の方はお申し込みになれません。

(引用:JCBゴールド | クレジットカードなら、JCBカード)

結論として、JCBゴールドの審査難易度は、JCB一般カードやJCBカードWといった一般カードと比べて高くなると考えられます。

JCBゴールドの評判

では実際にJCBゴールドを利用している人からの評判はどうでしょうか。Webサイトに掲載されている口コミから、わかる評判を紹介します。

『出張が多い人にはおすすめのカード』

JCBゴールドの魅力は何といっても旅行や交通機関の利用につく特典です。出張の際の空港ラウンジの利用や宿泊施設の優待はもちろん、万が一の航空機遅延保険も助かります。

また家族全員で受けられる特典もあり、お得さがさらにアップ。ポイントが効率よく貯まる優待店舗をよく利用する人にもおすすめです。

『他人の前で見せても恥ずかしくないカード』

さらに上のグレードの「JCBザ・クラス」を持つためには持っておきたい「登竜門」であり、「他人の前で見せても恥ずかしくない」カードである一方で、「審査も厳しくはない」と手に入れやすさを評価する声もあります。

ただ、「ますます日本で使えるお店が増えればマイナスな点はない」と、利用できる店舗数を増やしてほしいという要望もあるようです。

『家族カードなら年会費1,100円(税込)追加で充実した補償が受けられる』

両親がJCBゴールドを持っているという人が家族カードとして利用し、その補償を評価する声もありました。実質年会費1,100円(税込)で、ゴールドカードの優待特典や充実した補償が受けられると高く評価しています。

他よりポイント還元率が高いこともあり、「ショッピングでも旅行でもお金を払う時はJCBゴールドを一番使うよう心がけています」とのこと。ゴールドカードは「使用する時も気持ちいい」と使うことそのものにも満足しているようです。

JCBゴールドの申込み方法

JCBゴールドの申込方法は、「インターネット上で申込み」「書類提出による申込み」の2つがあります。

書類による申込みはカード発行まで時間がかかるため、インターネットからの申込みがおすすめです。書類提出の場合、資料請求や申込書の郵送などが必要で発行までに数日かかります。一方インターネットから申込む場合は、スマホ上で数分で手続きが完了します。

インターネット上で申し込む場合、手順はナンバーレスかカード番号ありかのどちらを発行するかで異なります(下表)。

| ナンバーレスの場合 | カード番号ありの場合 |

|

|

ナンバーレスでの申込みはモバ即(モバイル即時入会サービス)とも呼ばれ、最短5分での即時発行に対応しています。ただし、即時発行が適用される受付時間は9時~20時までに限られますので注意しておきましょう。

申込後、支払い口座の設定が必要ですが、これもインターネット上で設定することができます。郵送で設定する方法もありますが、必要書類がJCB側に届いてからカード発行まで1週間程度要する上、ナンバーレスでの発行もできないため、インターネットからの設定のほうがスムーズです。

調査概要

| 実査機関 | 株式会社クロス・マーケティング |

|---|---|

| 調査目的 | クレシ?ットカート?保有者への満足度に関する調査 |

| 調査対象 | クレジットカードの利用または保持している方 |

| 調査方法 | インターネットリサーチ |

| 調査対象者数 | 1000名 |

| 調査実施期間 | 2021年10月 |

| 調査対象地域 | 日本国内 |

| 母集団 | クレジットカードの利用または保持している、20歳~69歳の男女1000名 |